国企改革恢复a股主角10股拿出杀手锏

- 2021-06-18 00:18:50|

- 作者:|

- 来源:JRS低调看直播

加快国企改革,更新a股投资主角

2015年,国有企业改革进入关键时期。随着国有企业改革方案出台时间表的明确,石化行业和石化行业混业改革的进展,以及《关于防止国有资产流失和内部人控制的意见》的预期出台,国有企业改革再次加快。改革红利的发放也点燃了大盘股的投资热情。新年开学第一天,中石油和中石化都有涨停;6日,洛阳玻璃、SDIC新集合再次上涨,岳阳林纸、中铁建设、铁龙物流等国资改革概念股也强势上涨。银河证券首席策略师孙建波表示,2015年是深化改革的一年,国有企业混合所有制改革是改革的亮点,将促进产业复兴。国企改革主题必将成为a股全年最佳投资主题之一。

国有企业改革正显示出加速的迹象

“我们应该集中力量进行改革。国有资产监管体制改革要由壮士断腕来决定,不是口号。要真正改变,真正改变,必须在管理方法和管理内容上有深刻的改变。”1月5日,在SASAC召开的党中央、中央学习会议上,SASAC再次表达了改革国有企业的决心。会议强调,要认真梳理国有企业改革发展中存在的问题,提出有针对性的有效措施,进一步推进国有企业改革,加强对国有企业的监管。

事实上,2015年初,国有企业改革已经显示出加速的迹象。

“目前,国有企业改革重大改革方案的制定已分阶段取得重要进展。1 N十项改革措施大部分有望在春节前出台。”国务院国有资产监督管理委员会研究中心主任褚徐平在2014年12月27日由国务院国有资产监督管理委员会新闻中心主办的首届国有企业改革与发展前沿论坛上发表讲话,阐述了国有企业改革方案出台的时间表。

据国资委(SASAC)6日消息,SASAC全面深化改革领导小组第17次全体会议近日研究了《关于防止国有资产流失和内部人控制的意见》。此前有专家表示,该方案可能会在国企改革顶层设计方案出台之前出台,并划出国有资产的底线和红线,有利于加快国企改革的进度。

不仅如此,备受市场关注的石化二人组混改终于有了实质性进展。1月1日,中国石油新疆销售分公司正式更名为中国石油新疆销售有限责任公司,这意味着中国石油新疆销售企业的性质从新疆的央企转变为新疆自治区国资委监管的国有企业,这也是中国石油推进混合所有制改革的重点试点。随后,1月5日,中石化宣布子公司中石化销售有限公司已获得国家发改委和商务部批准增资和引进投资者,公司将相应办理后续交割手续。

市场人士认为,随着2015年一系列重大改革措施的相继实施,从中央企业到地方国企,巨额资产证券化和混合所有制改革将为企业带来活力,为投资者带来大量机遇。

主要节目倒计时

在即将出台的十大改革方案中,顶层设计包括深化国有企业改革的指导意见和完善国有资产管理体制的总体规划;计划

其实早在2014年9月10日,本报就发表了《国企改革顶层方案料年内出台》的文章,率先报道了上述重点措施。当局指出,根据深化改革小组2014年的深化改革工作计划,关于国有资产改革的若干意见正在迅速出台,国有企业改革将是未来a股市场的重要推动力和主战场。2014年12月2日,本报独家报道《国企改革顶层设计接近完成 方案料以1 N形式发布》,指出国有企业改革有8项改革方案,具体措施34项。计划可能会以“1 N”的形式发布,预计不会晚于2015年第一季度发布。

中国企业改革与发展研究会副会长李进表示,如果十大“1 N”改革措施大部分在春节前出台,2015年混合所有制改革将出现高潮,成为中国经济的“新常态”。混合改革将主要通过资本市场、股权分置市场、增量项目市场、项目合作和内部股权改革五种方式推进。

探索国企改革的投资语境

银河证券数据显示,截至去年12月28日,a股国有上市公司981家,总市值25.24万亿元,分别占38.07%和60.35%,其中中央企业和地方国有企业平均市值分别为500亿元和130亿元,是资本市场的重要力量。

从省份分布来看,北京、上海、广东有90多家国企,江苏、山东有50多家,其他省份有30多家或更少。从占总市值的比重来看,山西、陕西、北京、天津、贵州、江西的国有企业总市值占上市公司总市值的70%以上。根据这两个指标,上海、北京、广东、江苏、山东等东部省市将是国有企业改革的重点。从行业分布来看,国有企业上市公司分布在29个一级行业,基础化工、电力公用、房地产、交通运输等行业的公司超过70家。

“国企占据a股半壁江山,各大a股指数走势也是国企支撑。国有企业已经发展成为经济的核心组成部分,具有相当的规模和影响力。期间国有企业的不断改革,是一个“摸着石头过河”的“试错”过程。从国有企业改革发展的实践来看,改革的背景呈现出由浅入深的渐进特征。”孙建波说,混合所有制改革大大拓宽了经济社会改革的空间,有助于形成稳定的橄榄型社会产权结构,促进了现代企业制度的建设,有助于打破国有企业改革的坚冰。

银河证券研究报告认为,从行业层面来看,目前石化行业有12家国有企业,主要可以分为中石化部和中石油部

、中海油系、中化系、中国化工集团系以及兵器集团;其中以中石化系最多,共5家。军工行业中,改革的趋势是推进股份制和进行资产证券化,预计企业类资产将加快运作,军工企业注入上市公司可能成为资本市场上的重要亮点之一,研究所改制政策落地值得期待。预计中航工业集团航电系统资产整合空间大,航天领域资本运作潜力大;电子科技系统领域优质资产众多,整合空间较大;船舶工业领域仍有较大整合空间,进展将较快。

建材领域中,中国建材集团纳入第一批国企改革试点,海螺水泥、海螺型材将由安徽省投资集团通过集团间接持股改为直接持股标志建材行业混合所有制改革进入实质进展阶段,混合所有制改革利好建材龙头企业,长期竞争力有望提升。

电力行业中,在整体盈利优异的背景下,资产注入将增厚公司业绩。电力央企旗下控制的上市公司较多,每家上市公司均需进行定位,在这个过程中,“小公司,大集团”的投资标的存在“质变”的机会。地方国有企业改革的步伐更大、更快。(中国证券报)

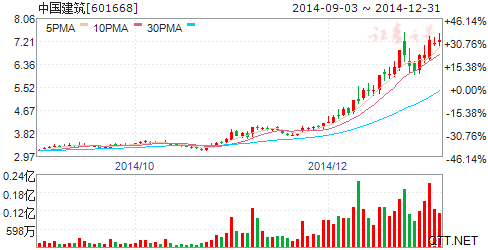

中国建筑:优先股核准发行 融资成本下降及地产销售回暖预期增强 估值提升将加速

研究机构:申银万国证券 分析师:陆玲玲 撰写日期:2014-12-30

投资要点:

优先股发行获得证监会核准:公司收到证监会批复,核准非公开发行不超过3亿股优先股(即可融资300亿元)。这次核准是优先股发行的最后一道程序,核准后6个月内公司需发行不少于1.5亿股;其余各次发行在24个月内完成。

略调整盈利预测,维持“买入”评级:考虑到上半年新签建筑合同持续放缓会让公司在会计处理上倾向谨慎,我们略下调今年盈利预测并略上调15年盈利预测,预计14/15年增速为18%(26%)/18%(17%),EPS 分别为0.80元/0.95元,对应PE 为9.1X 和7.7X。目标14年PE 考虑中海地产部分10X,其他建筑工程为主部分15X,对应目标价10.22元。

我于大众的不同:1、中国建筑本次优先股发行带来三方面积极意义:(1)降低公司资产负债率和综合融资成本。由于公司本次优先股发行在付息方式和偿还期限上有较大自主权,故该方案下优先股属于权益类融资工具,发行后公司资产负债率有望从3Q14的79.89下降至77.4%,有助于公司拓宽融资渠道,降低综合融资成本;(2)补充资金以撬动优质项目,并保障项目顺利推进。300亿募集资金中48.3亿拟投向基础设施及其其他项目,176.7亿补充重大工程承包项目营运资金,75亿补充一般流动资金;(3)提升普通股股东收益。中国建筑11-13年平均ROE 为17.1%,显著高于优先股股息率(预计为6%左右),本次优先股发行有助于提升普通股股东收益。2、中国建筑未来业绩增长的动力主要来自于:(1)受益“一带一路”战略推进,海外业务加速增长。中国建筑在2014ENR 全球国际工程承包商排名中位于20,在中国公司中位列第二,覆盖工程种类包括交通、能源、工业园区、商业楼宇和住宅等。2013年公司实现海外收入387亿元,占总收入5.7%。(2)国内基建业务将保持较快增速,2015年全国基建投资增速有望从21%上升到25%。今年前11个月,公司基建业务实现收入1836亿元,同比增长19.6%,高于房建业务10.1%的增速,1H14公司收入分部中,房建占72.3%,基建占13.3%,地产占13.6%,设计占0.8%;毛利润分部中,房建占47.8%,地产占37.7%,基建占12.9%,设计占1.6%。未来公司基建利润占比有望持续提高。(3)在PPP 项目上具备较强竞争力,未来有望成为新的利润增长点。公司在资金、全产业链经营、政府关系等方面具有极强的优势:公司有较强的融资能力,并与国开行和多家商业银行签署战略合作协议;公司是唯一拥有房建、 市政、公路三类特级总承包资质的企业,拥有从规划、勘察、设计、施工到房地产开发以及基础设施投资运营的完整产业链;业务辐射全国,八大工程局长期支持地方经济建设,与地方政府建立了良好关系,签了大量战略合作协议。3、融资成本下降、地产销售回暖、国企改革在即,估值将迎加速提升。融资成本不断下降,12月、1月的房地产销售数据有望持续强劲,而且由于地产整体投资疲软,政策面有望保持宽松,地产业务迎估值上调好时机,将来国企改革,分拆上市等也值得期待。

相关资讯

相关直播

暂无相关直播

暂无相关直播

相关录像

暂无相关录像

暂无相关录像

相关短视频